10月1日から、インボイス(適格請求書)制度が始まり、3カ月が過ぎようとしている。政府はその目的について、「10%と8%の2つの税率が混在することにより、どの取引や商品にどちらの税率が適用されているかを明確にするため」としている。しかし、経理の負担が大幅に増えることに加えて、免税事業者との取引に多大な影響を与えるとして、反対運動も起きている。また飲食店にとっては、インボイス未対応の場合、法人からの利用が減る可能性もある。まだよくわからないという飲食店経営者もいるかもしれないため、改めてインボイス制度について解説する。[2023年「日本外食新聞」11月15日号掲載]

インボイス登録店はレシートの変更必要

インボイス制度とは正確には「適格請求書等保存方式」のことを指す。ただ、この字面を見ても何のことだか分からないという人がほとんどだろう。適格請求書(インボイス)とは、国が定める所定の記載要件を満たした請求書を指す。

では、適格請求書とはどういうものなのか。まずは、同制度の前提となる、この請求書の形式から紐解く。

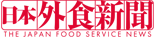

インボイスでは、これまでは請求書やレシートに記載されていなくても問題なかった項目を新たに追加した以下の6点が、すべて漏れや間違いなく記載されていることが求められる。

①適格請求書発行事業者の氏名または名称(個人名または会社名)と登録番号(Tの頭文字と13桁の数字)

②取引年月日

③取引内容(テイクアウトなど軽減税率の対象品目がある場合は、そのことをわかるようにする)

④税率ごとに区分して合計した(税別または税込の)金額と適用した税率(8%か10%か)

⑤税率ごとに区分した消費税額など

⑥書類の交付を受ける事業者の氏名または名称(宛名のこと)

これまでの請求書との違いは「①の登録番号、④の適用税率、⑤の税率ごとに区分した消費税額」の記載が追加された点だ(図1参照)。

①の登録番号とは、課税事業者であることを証明する番号で、管轄の税務署に「適格請求書発行事業者の登録申請書」を提出すると発行される。法人の場合は「T+法人番号」となり、個人事業主の場合は「T+法人番号と重複しない数字」が割り当てられる。

しかし、頻繁にこれらの請求書を発行しなければいけない小売店や飲食店などでは、大きな手間となり対応しきれなくなる。

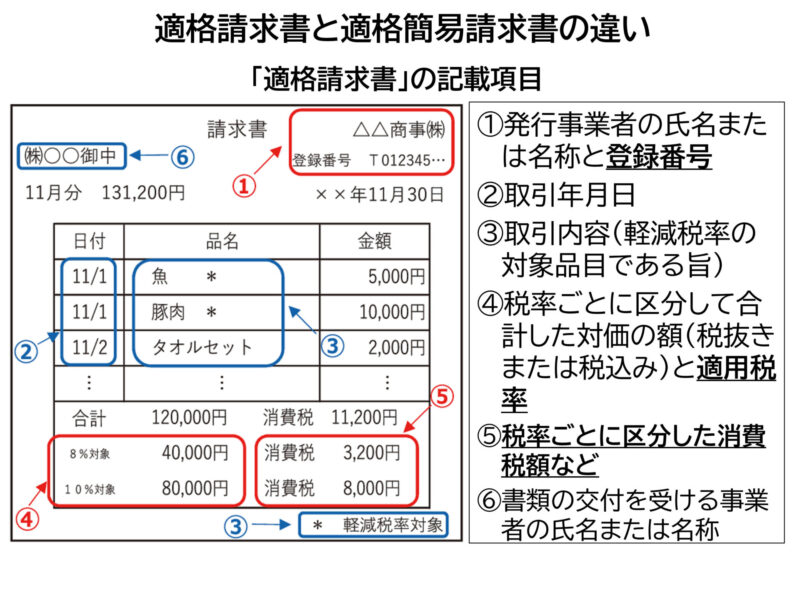

そこで、「①小売業②飲食店業③写真業④旅行業⑤タクシー業⑥駐車場業(不特定かつ多数の者を対象とする場合)⑦その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡などを行う事業」の7業種については、「適格簡易請求書(簡易インボイス)」の発行が認められている。では「簡易インボイス」とは何か。

前述の6項目のうち、「⑥の宛名と④の消費税額か適用税率のどちらか一方」の記載を省略できるというもの。つまり、従来の請求書(レシート)に、登録番号などの項目を追加すれば、簡易インボイスとなるのだ(図2参照)。

インボイスの登録店であれば、まずは消費税の課税事業者である取引先やお客さんに、この形式を満たしたインボイスを発行することが「基本のキ」となる

免税事業者への下請法違反に要注意

これだけであれば、単に請求書の形式の問題なので最初の変更が煩わしいというだけで済むのだが、インボイス制度で大きな問題とされているのが、大きく分けて「免税事業者との取引」「下請法・独占禁止法」「経理実務の大幅で煩雑な負担増」の3点だ。

この中で最も大きな問題となっているのが、「免税事業者との取引」だ。

消費税については、「前々年(個人の場合)または前々事業年度(法人の場合)の課税売上高が1000万円以下の事業者」は消費税の納税義務が免除されており、その事業者を免税事業者と呼ぶ。そして免税事業者は、消費税を納税していないのでインボイスの登録番号を取得できない。そうすると、一体どうなるのか。

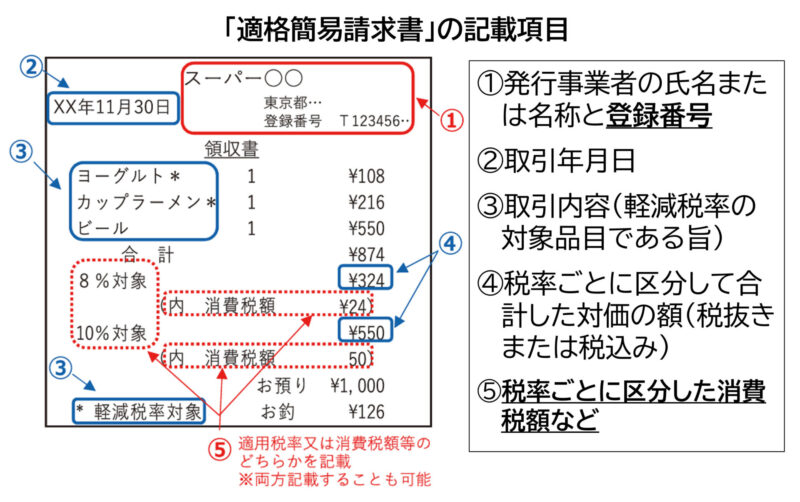

BtoB(企業間)の取引で、法人が免税事業者の商品やサービスを購入・利用した場合、免税事業者が本来なら支払う分の消費税額を購入者側が負担しなくてはいけなくなるのだ。

飲食店の取引で例を示すと、免税事業者であるメーカーや生産者、卸業者などから食品を税別3万円分仕入れたとすると、店は仕入れ業者に3000円の消費税を支払い、仕入れ業者がその3000円を納税する。そして、店でその食材を使って同5万円の料理を提供した場合、お客さんが5000円の消費税を店に支払うことになる。

ここで、9月までは5万円の売上に対する消費税分5000円から、仕入れ時に支払った消費税3000円分が控除され、2000円を納税すれば良かった。しかし、10月以降は免税事業者はインボイスがないため控除が適用されず、飲食店は5000円を納税しないといけなくなったのだ。

するとどういうことが起きるかというと、店側としては、免税事業者との取引や仕事の依頼を減らそうとするだろう。多くの個人事業主や中小・零細企業が、このようなことが起きることを危惧して「インボイス反対」を訴えているのだ。

国側も、こういう方向に動くだろうことは当然予想している。そのための対策としてアメとムチを用意した。まず、ムチの部分として、「下請法・独占禁止法」の適用を強化することとした。

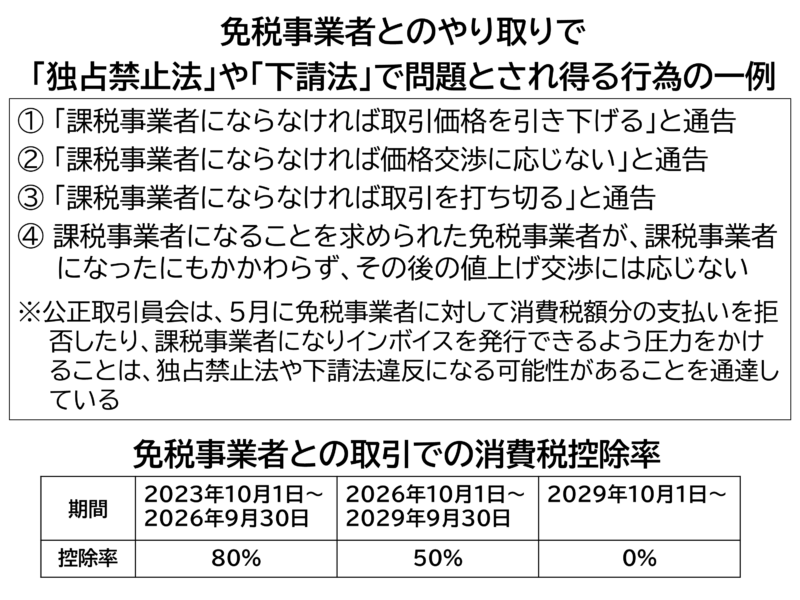

店側が免税事業者に対して課税事業者になることを要請すること自体は法律上問題はないものの、例えば課税事業者にならなければ「取引価格を引き下げる」または「価格交渉に応じない」「取引を打ち切る」といった通告をした場合や、「課税事業者になることを求められた免税事業者が、課税事業者になったにもかかわらず、その後の値上げ交渉には応じない」という態度を取った場合、その店は独占禁止法または下請法違反として指導・勧告される可能性が非常に高いのだ。

そして、この点について公正取引委員会は積極的に法的措置を講じる方向に動くことが予想されており、すでに一部事業者などは注意を受けている。

続いてアメの部分として、課税事業者がいきなり10%の負担増となることを抑えるため、6年間の経過措置を設けた。

免税事業者との取引で支払うべき消費税額のうち、2026年9月30日までは80%を、26年10月1日から29年9月30日までは50%を控除する。つまり本来ならば納税額が10%分増える所を、これから3年間は取引額の2%分に、その後の3年間は5%分になるのだ。

3万円未満の取引もインボイスが必要に

続いて、「経理業務の負担」が大幅に重くなり、中小・零細企業が本当に対応できるのか疑問視する声も上がっている。

まずは、経理以外の従業員も覚えておかないといけないことが、これまで必要なかった3万円未満の少額取引でもインボイスが必要になるということだ。

9月30日までは、取引金額が3万円未満の場合、領収書やレシートの保存がなくとも、必要事項を記載した帳簿があれば税控除を受けられる「少額特例」があった。しかし現在は、その特例がなくなった。その代わり、「基準期間における課税売上高が1億円以下の事業者」または「特定期間における課税売上高が5000万円以下の事業者」に対して、「税込1万円未満の取引に対してインボイスを不要とする」という内容が新たに追加された。ただし、この特例も29年9月30日までの6年間という期限が付いている。

例えば、9月以前は3万円未満の商品をクレジットカードで購入した際は、カードの利用明細があれば問題なかったが、現在は明細だけでは不十分となり、インボイスを発行してもらう必要があるのだ。

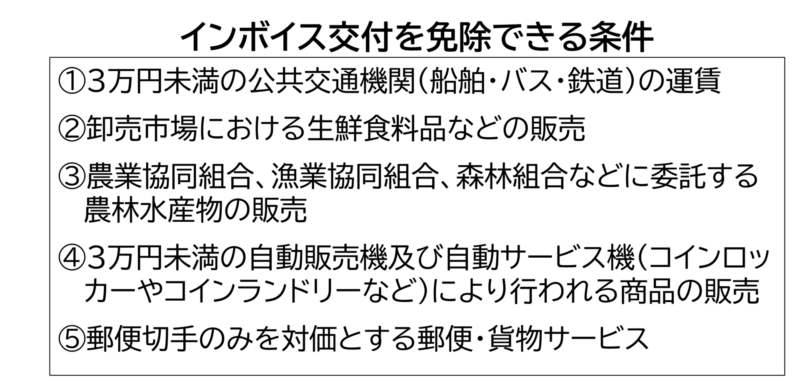

ただし、以下の5つの利用についてはインボイス交付を免除できる。

つまり、これまで以上に細かい金額の取引でも登録番号付きの請求書を揃える必要があるのだ。その上さらに、経理の頭を悩ませるのが修正業務の煩わしさだ。

これまでは、請求書にちょっとした間違いがあっても、受け手側が修正すれば済んでいた。しかし現在は、もし登録番号や内訳、金額などに記載ミスがあった場合、発行者に連絡して、再度正しいインボイスを再発行してもらわないといけなくなったのだ。

さらに、受け取ったインボイスが必要な記載事項をすべて満たしているかどうかを経理担当者は確認しなければならないとしている。具体的には、経理担当者が国税庁のウェブサイトで登録番号を1社ずつ検索し、間違っていないか確認するよう求めているのだ。この上、前述した経過措置の対応も求められるため、3年後と6年後には税額控除の変更処理という作業が加わり、負担が大幅に増える。

では、これまでのような金額のみが書かれた請求書の場合はどうなるのか。その場合は、納品書など内訳と税率・税額が記載された書類をすべて揃えてインボイスとすることとなる。これまでのように請求書だけを経理担当者に渡すのではなく、内訳や税率・税額が書かれた納品書なども全て揃えてから提出しないとインボイスとして認められなくなる。

飲食店など簡易インボイスの対象となる事業者が、手書きの領収書を発行する場合でも登録番号の記載が必要となり、宛名は「上様」でも問題ないが、但し書きには注意が必要となる。

さらに「お品代」だけでは不十分とされる可能性があるため「消耗品代」など、より具体的な内訳を書く方が安全である。そして、軽減税率(8%)対象の場合は、その旨も記載しないといけない。また、8%と10%それぞれの消費税額または適用税率のいずれかも記載しなくてはならず、これらの内訳はレシートで代用もできる。つまり、金額だけを手書きした領収書はインボイスとして受け付けられず、内訳と消費税額(または適用税率)を示す別の書類を付けることが求められるのだ。

これらの業務を、会計システムを導入せずにこなすことは相当厳しいと思われる。そのため、インボイスをきっかけに、高齢夫婦が営んでいる店舗や家族経営的な零細企業などの廃業が増えるのではと危惧する声も聞かれる。

交際費除外の基準額変更で未登録店は金額減に

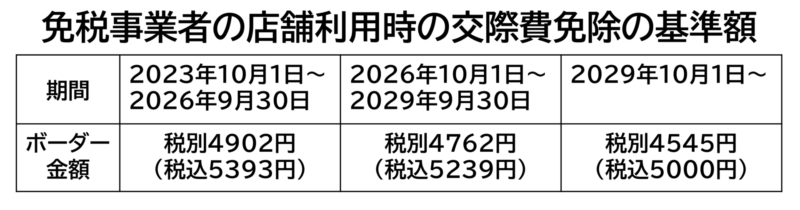

飲食店経営者にとって、さらに注意すべきことがある。それは「交際費」だ。以前は、飲食した年月日や参加した得意先・仕入先その他事業に関係のある者などの氏名または名称およびその関係や人数といった一定の要件を満たす場合、1人当たり5000円以下の飲食などの費用(社内飲食費を除く)は交際費から除外できる「5000円基準」があった。

しかし現在は、インボイス発行事業者である店での飲食かどうかで、この5000円のボーダーラインの金額が変わってくるのだ。

インボイス発行事業者である店での飲食の場合は、これまで通り1人当たり税別5000円(税込5500円)分を交際費から除外できる。一方、インボイス発行事業者ではない飲食店で飲食した場合、経過措置が適用されるので以下のように期間により異なるが、除外される基準金額が下がることになる。・26年9月30日まで(経過措置80%)税別4902円(税込5393円)・26年10月1日から29年9月30日まで(経過措置50%)税別4762円(税込5239円)・29年10月1日以降(経過措置なし)税別4545円(税込5000円)

これは、交際費を使う側としても注意しないといけないことだが、店舗経営者側としても、インボイスを発行していない場合、交際費を想定した利用を避けられるリスクとなり得る。つまり今後、インボイスに対応しておらず登録番号を記載したレシートを発行できない飲食店は、法人の利用が減る可能性もあるのだ。

当面は経過措置によってそれほどの負担にはならないため、面倒な手続きや取引先との関係性を壊すくらいなら払ってしまおうという事業者も多く出てくることが予想される。

しかし、インボイス制度は経理だけの問題ではなく、さまざまなシチュエーションで考慮しなくてはならず、さらに店舗運営では、発行事業者であるかどうかが来客数を左右する可能性もある。

免税事業者となっている飲食店にとっては、自店の客層や利用のされ方、取引先との関係性などを考慮して課税事業者になる方が得かどうかを考える必要があり、飲食店と取引している免税事業者にとっては、これまでの取引先との関係性や、課税事業者となって消費税を支払うことになった場合の収支などを計算して判断しなくてはいけなくなった。

もしインボイスについて、まだ何もしていないという事業者は、今後も対応策を考えないままだと、これから襲い掛かる事務関係の大幅な負担増と取引先との交渉など、厳しい状況に追い込まれる可能性もあるので、まずは、自社に関係する範囲でどういうことが起こり得るかを知ることが重要だ。